A lakásvásárlással és cserével kapcsolatos hercehurcát jelentősen megkönnyítheted azzal, ha előre felkészülsz néhány dologra. Íme pár ötlet, amivel hamarabb elérheted a céljaid.

Készülj fel – tudd meg, jó adós vagy-e?

Mielőtt bármilyen hitelfelvételen elkezdenéd törni a fejed, nézz utána, hogy egyáltalán mennyi esélyed van a hitelfelvételre. Először is arról tájékozódj, hogy szerepelsz-e az úgynevezett KHR (Központi Hitelinformációs Rendszer, korábban BAR lista) adatbázisában, aminek legegyszerűbb módja, ha felkeresed a számlavezető bankfiókodat, ahol évente egyszer ingyenesen lekérdezheted a BAR rendszerben tárolt adataidat egy nyomtatvány kitöltésével, ami után nagyjából két héten belül kiderül, hogy KHR listás vagy-e. Ezt akkor is érdemes megtenned, ha meg vagy győződve róla, hogy nincs semmilyen adósságod, ugyanis elég egy régi folyószámla, amiről megfeledkeztél, vagy egy korábbi, nem rendezett személyi kölcsön, ami után adósság halmozódott fel az évek során ahhoz, hogy erre a listára felkerülj. Sőt az is előfordulhat, hogy rendezted ugyan az adósságaidat, de a listán passzív státuszban még mindig rajta vagy. Attól még nem leszel automatikusan kizárva a hitelfelvételből, ha szerepelsz ebben a listában, de jobb, ha időben kiderül ez, mintha a hitelfelvételi procedúra közepén szembesülsz azzal, hogy “rossz adós” vagy.

A KHR listával egy időben érdemes beszerezned egy jövedelemigazolást a munkáltatódtól, vagy ha vállalkozó vagy, akkor a NAV-tól, mert erre biztosan szükséged lesz később. Végül pedig nézz utána a rokonság és az ismerősök körében, hogy szükség esetén van-e valaki, aki kezesként melléd állna-e egy hitelfelvételben. Jó, ha tudod, hogy a bankok elvárják, hogy legalább 3-6 hónapos állandó munkaviszonyod legyen a hiteligénylést megelőzően – ha ez nincs meg, nem is érdemes hitelfelvételben gondolkodnod.

Mennyit tudsz fizetni?

Miután kiderítheted, hitelképes vagy-e, a következő lépésben vedd számba a jövedelmeidet, és készíts egy hosszú távú költségvetést arról, hogy havonta körülbelül mekkora összeget tudnál hiteltörlesztésre fordítani. Ez is nagyon fontos dolog, mert ha a bankban hirtelen kell erről döntened, előfordulhat, hogy a pillanat hevében túlvállalod magad, és a későbbiekben nem tudod majd zökkenőmentesen fizetni a részleteket. Fontos, hogy a hiteltörlesztés ne rójon rád olyan terhet, amelyet csak nagy nehézségek árán tudsz viselni, hiszen egy-egy törlesztési idő akár 10-15 évig is tarthat, és ennyi idő alatt tönkreteheti nemcsak az egészséged, de a családod is, ha minden hónapban azon kell stresszelned, hogy honnan vonj el pénzt, hogy a részleteket ki tudd fizetni.

Keresd a kedvezményeket!

Ha már tudod, hogy valószínűleg kaphatsz majd hitelt, és azt is kiszámoltad, hogy mennyit bírsz majd fizetni törlesztésre (és azt is, hogy egyáltalán mennyi hitelre lenne szükséged), akkor húzz fel egy strapabíró, kényelmes cipőt, és járd körbe a bankokat, hogy ajánlatokat kérj tőlük. Fontos, hogy tájékozódj róla, hogy hol milyen kedvezményeket adnak. Például jelentős kamatkedvezmény érhető el sok banknál azzal, hogy abban a pénzintézetben nyitsz folyószámlát, ahol hitelt szeretnél felvenni, és erre a számlára utaltatod a jövedelmeidet – sőt tanácsos a család többi tagjának jövedelmeit is ide irányítani. Ezek a havi rendszeres jóváírások egy hosszabb törlesztésű hitelfelvételnél évente sok tízezer forintos megtakarítást is jelenthetnek, és akár egymillió forint felett is megspórolhatsz így, mire végére érsz a törlesztésnek.

Emellett egy sor más kedvezményt is érvényesíthetsz: például a munkáltatód is hozzájárulhat a lakáshiteled törlesztéséhez cafeteria juttatásként, de szóba jöhet állami kamattámogatás vagy lakástakarék-kassza nyitása is. Ez utóbbi amellett, hogy pillanatnyilag messze a legjobb jövedelmezőséget garantálja a befektetett pénzednek, kedvezményes hitelfelvételi lehetőségeket is nyújt.

Mennyire rugalmas a bankod?

Nagyon fontos, hogy ne csak a legjobb indulási költségek, akciók, kamatajánlatok és kedvezmények alapján válaszd ki a bankot, amelynek szeretnél eladósodni, hanem azt is vedd figyelembe, hogy mennyire rugalmas a törlesztés során. Mivel valószínűleg a lakásvásárlásra nagyobb összeget veszel fel, és azt hosszú időn keresztül törleszted majd, nem mindegy, hogy kapsz-e lehetőséget előtörlesztésre, vagy a futamidő és a törlesztőrészlet menet közben történő változtatására. Előfordulhatnak ugyanis ennyi év alatt olyan előre nem látható élethelyzetek, amelyek miatt arra kényszerülhetsz, hogy ezeken változtass – de ha ebben a bank nem partner, akkor bajba kerülhetsz.

Jelzáloggal terhelt lakásra cserélnél?

Lakáscserénél gyakran előfordul, hogy a kiszemelt ingatlan hitellel terhelt – vagy a te saját lakásodon van kölcsön, amit szeretnél eladni ahhoz, hogy pénzhez juss egy másik lakás vásárlásához. Ilyenkor törleszteni kell a hátralévő hitelt, de ez nem jelent problémát akkor sem, ha az eladónak nincs meg a lakás tehermentesítéséhez szükséges készpénze, mert van rá lehetőség, hogy a vevő által felvett banki hitelből vagy a tőle kapott saját erőből fizesse vissza az eladó a kölcsönt – természetesen a vételárat ezzel a kölcsönnek a mértékével csökkenteni kell! Ha ilyen helyzet áll elő, akkor az adásvételi szerződésben kell rögzítenetek ennek menetét, és azt is, hogy mennyi a fennálló tartozás pontos összege. Ez utóbbiról az eladónak kell kérnie hivatalos igazolást a hitelfolyósító banktól. Miután a hitel visszafizetése megtörtént, a pénzintézet kiadja jelzáloghitelének törlésére vonatkozó kérelmét, melyet a földhivatalba kell benyújtani és törlik a jelzálogjogot. Így az ingatlan tehermentessé válik. Ezek után pedig az eladó megkapja a vételárból fennmaradó összeget, mely számára önerőt jelenhet egy újabb lakásvásárláshoz.

“Egy-egy új ingatlanba költözés vagy bővítés költségeinek tervezése esetén legfontosabb a kiszámíthatóság és a biztonság, hiszen az ilyen döntések akár 5-10 évre is rendszeres és komoly kiadással terhelhetik meg a pénztárcánkat.

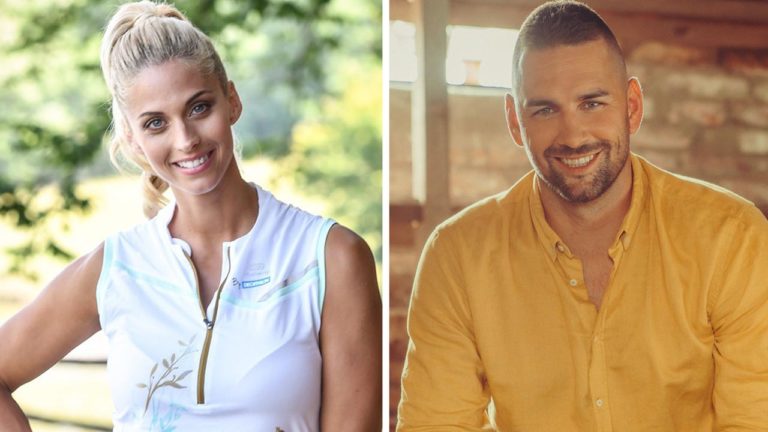

A lakásvásárlást nem mindenki tudja saját erőből finanszírozni, sokunknak hitelre van szüksége ehhez. A jó hitel megválasztása azonban nem egyszerű feladat, egy hozzáértő szakember tanácsai mind a hitelkiválasztás- mind az ügyintézés terén sokat segíthetnek. A biztonságos költözéshez az OTP Bank azzal járul hozzá, hogy szakértői mindenki számára segítenek kiválasztani a legmegfelelőbb lakásmegoldást.” Gellénné László Andrea, OTP Bank, Békéscsaba

Olvass még több cikket lakás témában itt, az NLCafén:

- Egy garzonlakás is lehet erotikus – fotók

- Egy igazán csajos lakás

- Lakásdekorációs ötletek őszre

- Férfias energiák egy eklektikus lakásban